初めての会社設立ガイド|流れ・費用・期間をわかりやすく解説

大槻

大槻独立して会社を立ち上げたい!

そう思い立っても、会社設立にあたっての知識がなければ、

どうすればよいかわかりませんよね。

会社設立はたくさん準備しなければならないものもありますし、手続も複雑で大変ですが、個人事業主に比べメリットも多いです。

そこで今回は、会社を設立したいけど何をどうすればよいかわからない人のために、会社設立のおおまかな流れと、会社を設立することによるメリットやデメリットについてもわかりやすく解説していきたいと思います。

「自分の場合はどうだろう?」「設立した後のことも聞きたい…」など疑問に思うことがあれば、まずはお気軽にお問い合わせください。

▼今すぐ相談してみたい方はこちらから▼

会社設立のメリット

社会的信用が得やすい

会社設立をすると、個人事業主と比べてより多くの社会的信用が得られます。

後述しますが、会社を設立する際には社名や代表者名、住所、資本金などを明記した書類を法務局に提出して登記する必要があります。登記した内容は誰でも閲覧できるため、法人としての責任が発生します。また、取引先からはしっかりと法人化の準備を行ったことが認められることもあるでしょう。このことから、社会的信用を得やすいといえるでしょう。

その結果として、資金調達を行いやすくなることが挙げられます。まとまった額の融資が必要な場合は、個人事業主よりも法人の方が有利に働きます。

また、取引を行う際にも有利になります。法人のみに契約や規模の大きな取引を行う企業と取引をすることが可能になります。

さらに、社会的信用が上がることで、優秀な人材を確保しやすくなります。

資金調達がスムーズになる

資金調達の方法はいくつかあります。主要な方法は株主からの出資と銀行からの融資の2つです。

株主からの出資は基本的に返済義務がありません。株式会社を設立することで、新株式を発行して資本金を増やすという方法で資金調達を行うことが可能です。

一方で、銀行からの融資は、先述とおり、法人としての社会的信用を得た結果、融資が受けやすくなるだけではありません。法人になると、事業の収益や資産と個人の資産と分けて管理する必要があるため、会社の保有する資産を正確に把握しやすくなり、融資を受ける際の審査が円滑に進むため、スムーズに資金調達できます。

また、融資には、期日までに返済する義務があるため、期日内に返済していくことで返済実績を上げてさらに資金調達ができる可能性が高まります。

節税対策になる

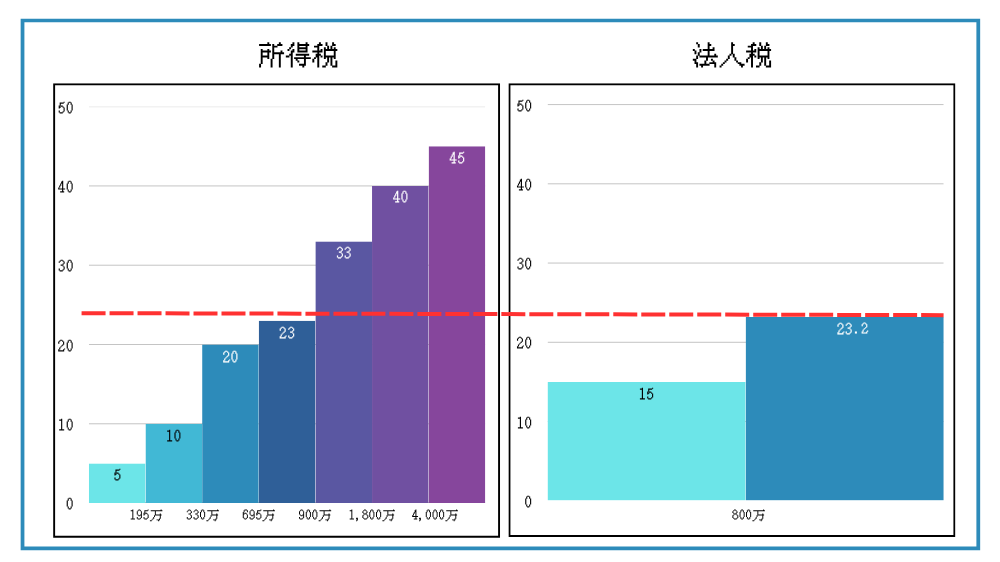

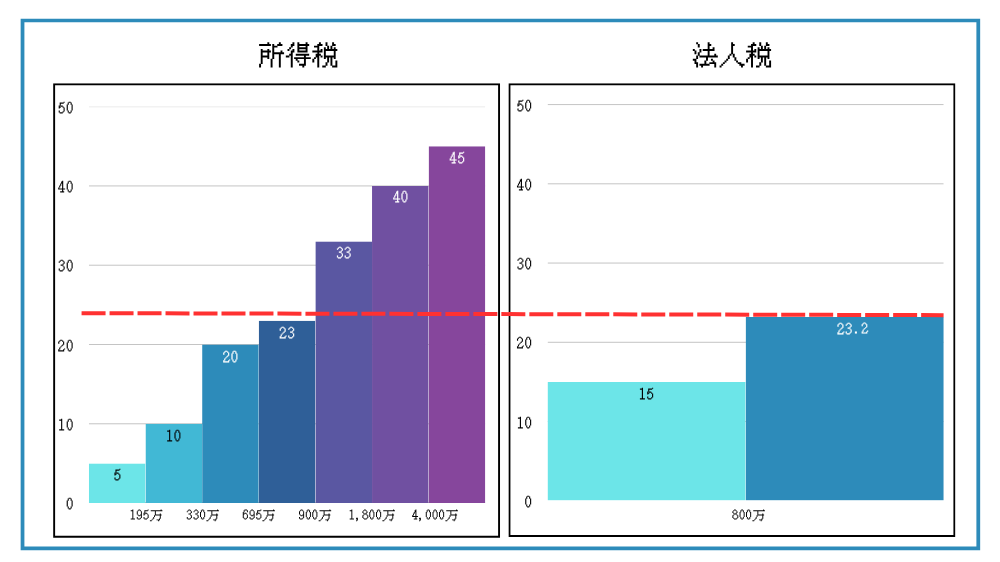

会社設立をして、法人になると個人事業主とは異なった税金の仕組みが採用されます。個人事業主には所得税がかかっており、所得が増えるとその分税率があがる累進課税です。課税所得が900万を超えると税率が33%を超え、最高で45%になります。

反対に、資本金1億円以下の法人で所得が800万円以上の税率は23.20%、800万円以下なら税率は15%で一定のため、所得が増えるほど、設立による節税効果は高まっていきます。

しかし、所得税と法人税を比較した場合に限るので、総合的な税金の比較が必要になります。

また、法人では経費として計上できたり、青色申告書を提出することで欠損金(赤字)の10年間繰り越しができることなども節税に繋がります。

有限責任になる

会社設立をして法人になると、事業上の責任は代表者個人がすべて負う必要はありません。責任の上限は出資金の範囲内にとどまるので、出資額以上の支払い義務はなく、個人の資産は守られます。これが有限責任です。

反対に、個人事業主は事業上の責任はすべて負わなければならない無限責任になっています。

負債を負った際のリスクを最小限にできることは、大きなメリットといえるでしょう。

決算月が自由に設定できる

個人事業主の場合、事業年度は毎年1月1日~12月31日、決算月は12月と法律で定められています。

しかし、法人の場合、事業年度の決算月を自由に設定することができます。都合に合わせて調整ができるため、事業の繁忙期と決算月が重ならないようにすることも可能です。

社会保険制度を利用できる

社会保険は「健康保険」「厚生年金保険」「介護保険」「雇用保険」「労災保険」の5種類です。

会社設立をすると上記のうち「健康保険」「厚生年金保険」「介護保険」に加入する義務が生まれます。「雇用保険」「労災保険」は個人事業主も法人も従業員を雇う場合に加入が必要になります。

社会保険に加入することで、将来もらえる年金の額が増えたり、傷病手当金や出産手当金の給付が充実します。

また、福利厚生が充実することで、採用力の向上や人材が長く安心して働くこと、社会的な信頼へとつながります。

相続税対策になる

相続税は最大55%にもなるとても高い税率が課せられる税金です。個人事業の場合、財産のすべてが相続の対象になるので負担が大きくなってしまいます。しかし、会社設立をすることによって資産の分散や財産評価の面でメリットがあり、税額を抑えることができます。

会社設立のデメリット・注意点

コストがかかる

社会保険に加入する必要がある

個人事業主では国民健康保険として支払っていたものが「社会保険」という形に変わります。

法人設立すると、社会保険の加入は「義務」となるため、必ず加入しなければいけません。

社会保険は会社と社員が半分ずつ支払うため、もし法人成りで役員が1人だけの場合、会社と個人の支払い元は同一人物なので、全て1人で社会保険を負担することになります。

社会保険の支払額は、役員報酬の金額の約20%ほどになり、かなり大きい割合で圧迫してきます。

税理士への顧問料が必要になる

会計処理や手続きがややこしく面倒になり、税務手続きや資料作成を税理士に依頼するとなると、やはりそこは費用がかかってきます。月額の顧問料や決算資料の作成の費用などが経費として必要になります。

赤字になっても法人税が一律7万円必要になる

個人事業主では赤字になった場合、税金を支払う必要はありませんが、法人になると会社の利益が赤字になっても、法人税が一律7万円必要になります。

リスクが増える

役員報酬を設定すると1年間変更できない

役員報酬は、毎期ごとに設定をし、1年間変更することができません。

役員報酬の設定を間違えると、逆に多く税金を払い過ぎて損する可能性もあります。

去年から売り上げも好調だから役員報酬を高く設定しよう

→ 売り上げが下がっても役員報酬を変更できず、所得税や住民税の割合が高くなる最近調子悪いから、今年は役員報酬を低く設定して所得税や社会保険の支払いを抑えよう

→ 急激に売り上げが上がり、利益がたくさん出て法人税の割合が高くなる

役員報酬は高い節税効果が期待できるツールでもありますが、状況によっては税金の割合が大きくなる可能性も出てきてしまいます。

流れ

STEP1:概要の決定

個人事業主が法人化する場合も、これから起業する場合も、まずはどのような会社を設立するか、会社の概要を決定しなければなりません。

会社形態

現在、新設できるのは

- 株式会社

- 合同会社

- 合名会社

- 合資会社

の4種類です。中でも「株式会社」と「合同会社」のどちらかで設立されることが多いです。

一番多く設立されているのは、認知度も高く、社会的信用度も高い株式会社です。しかし、設立時にコストがかかることや定款の認証が必要なことがデメリットとして挙げられます。また、持株割合にもよりますが、株主の意向に逆らうわけにはいかず、経営方針の決定等に一定の制約を受ける可能性があります。

そのため、費用を抑えて設立をしたい場合や、会社経営全般に決定権を持ちたい場合は合同会社が向いているといえるでしょう。

商号・社名

商号は社名のことです。事業内容が分かりやすい名前や会社の雰囲気や理念を伝える名前、個人事業主から法人化する場合は屋号をそのまま引き継いだ名前など基本的には自由に決めることができます。

しかし、会社名に使用できる文字や符合は定められているもの以外は使用できなかったり、社名の前後には法人格をいれるといった一定のルールが存在しています。

また、銀行や学校などの特定の団体や有名企業の名前を連想させる社名は、誤解や混乱を招かないよう不正競争防止法により禁止されています。

なお、会社設立後に会社名を変更することも可能ですが、変更登記が必要になり、手続きや費用が発生するので注意しましょう。

所在地

所在地は事業所の住所のことを指しますが、これは法律上の住所であるため、実際の事業活動地と異なっていても問題ありません。自宅やレンタルオフィス、バーチャルオフィスの住所を登記する方法もありますが、登記変更が必要になり手続きや費用が必要になって来てしまうので、長期的に業務を行う場所に定める方がよいでしょう。

また、同じ場所に同じ商号がある場合は登記ができません。レンタルオフィスやバーチャルオフィスを所在地にする場合は、法務局の「登記供託オンライン申請システム」などを利用して類似商号を確認しておきましょう。

資本金

現行の会社法では資本金の下限がないので、資本金1円でも会社設立ができます。しかし、資本金が少額だと社会的信用度を得ることが難しいでしょう。その結果、融資が受けにくくなったり、事業を進めにくくなる可能性があるので、適正な金額を設定しましょう。

設立日

会社設立日は、法務局に設立の登記申請をした日です。キリがいい日や運勢がいい日などの特定の日にしたい場合は、逆算して準備をしておきましょう。ただし、年末年始や土日祝は法務局が開いていないので、設立日にはできません。

事業年度

事業年度とは、会計上の業績を評価し決算書類を作成するために区切る一定期間のことです。自由に決めることができますが、4月1日から翌年3月31日までの期間を事業年度とする会社が上場企業を中心に多い傾向があります。また、事業の繁忙期と決算月をずらして設定している会社も多いです。

事業目的

事業目的とは、その会社が行う事業の範囲を明示するものです。定款に書かれていない事業は原則として行えません。後から事業目的を変更することは可能ですが、定款と登記の手続きと費用が必要になります。そのため、はじめのうちから将来的にやりたい事業も含めて記載しておくのがおすすめです。

しかし、一貫性がなかったり、あまりにも多くの事業を記載すると、何をしている会社かわかりにくく不自然に受け取られるので注意が必要です。

株主や役員の構成

株主は、設立した会社に出資して会社の株式を受け取る人のことです。会社設立前は発起人と呼ばれます。

役員は、実際に会社の運営を担う人のことで、取締役や代表取締役、監査役がこれにあたります。最低限、取締役を1人決めれば会社設立は可能ですので、1人で起業する場合は自分を取締役にします。発起人との兼任でも問題ありません。取締役会を設置する場合や、事業規模が資本金5億円以上または負債総額200億円以上になる場合は、監査役の設置が必須となります。

STEP2:実印の作成

2021年の法改正により、会社設立の登記をオンラインで行う場合の印鑑は任意になったため、必ずしも実印を作成しなければならないというわけではありません。しかし、書面で申請する場合は必要ですし、実際に事業をする際に実印が必要な場面は多くあります。そのため、会社設立のタイミングで作っておく方がいいでしょう。

また、実印だけでなく、以下の印鑑も用意しておくと良いでしょう。

- 代表者印(実印)

- 銀行印

- 角印

- ゴム印

ものにはよりますが、完成までに1週間前後かかるので、早めに準備しておきましょう。

STEP3:定款の作成・認証

定款とは、会社を運営していく上での目的や組織、運営など、会社の基本的な規則を定めたもので、別名会社の憲法とも呼ばれます。

定款には、以下の3つの事柄を記載する必要があります。

- 絶対的記載事項

- 相対的記載事項

- 任意的記載事項

絶対的記載事項

必ず記載すべき事項の項目です。これを記載していない場合は、定款自体が無効となってしまうので注意しましょう。

- 商号

- 事業目的

- 本店の所在地

- 設立に際して出資される財産の価額またはその最低額

- 発起人の氏名または名称及び住所

- 発行可能株式総数

相対的記載事項

定款に必ず記載しなければならない事項ではないのですが、定款に記載がなければ有効にならない事項のことです。

- 現物出資がある場合はその内容

- 株主総会などの招集通知を出す期間の短縮に関する規定

- 取締役会の設置に関する規定

- 役員の任期の伸長についての規定

- 公告の方法

- 発起人が受ける報酬、その他の特別な利益の内容

- 株式譲渡制限に関する規定

- 株券発行の定め

任意的記載事項

任意的記載事項は、定款に記載する義務があるわけではありません。定款に記載することで、会社が任意で決めた事項を明確にすることができます。発起人によって決定した記載事項があるのであれば、定款に記載しておく方がよいでしょう。

- 取締役などの役員の人数

- 事業年度に関する定め

- 定時株主総会の招集時期

定款認証

定款を作成したら、作った定款を会社の本店所在地がある公証役場へ提出します。そこで定款に記載されているものが正しいものかを第三者に証明してもらいます。

定款は紙だけでなく、PDFの電子定款で提出することもできます。紙の定款認証で必要となる収入印紙代の4万円が電子定款で提出する場合は必要ありません。

ちなみに、合同会社の場合は、定款作成は必要ですが、公証役場での認証は不要です。

STEP4:資本金の払い込み

資本金の払い込みは、定款が認証された後で行うことが一般的ですが、定款作成日以降であれば、認証を受ける前でも問題ありません。この時点では、まだ会社設立登記が完了していないため、会社名義の銀行口座は作れません。そのため、発起人の個人口座に振り込むことが一般的です。

また、登記申請を行う際には、資本金の振込を証明する書類が必要になるので、通帳の表紙と1ページ目(銀行名・支店名・銀行印が分かる箇所)と振込内容が記載されたページをコピーしておき、大切に保管をしておきましょう。

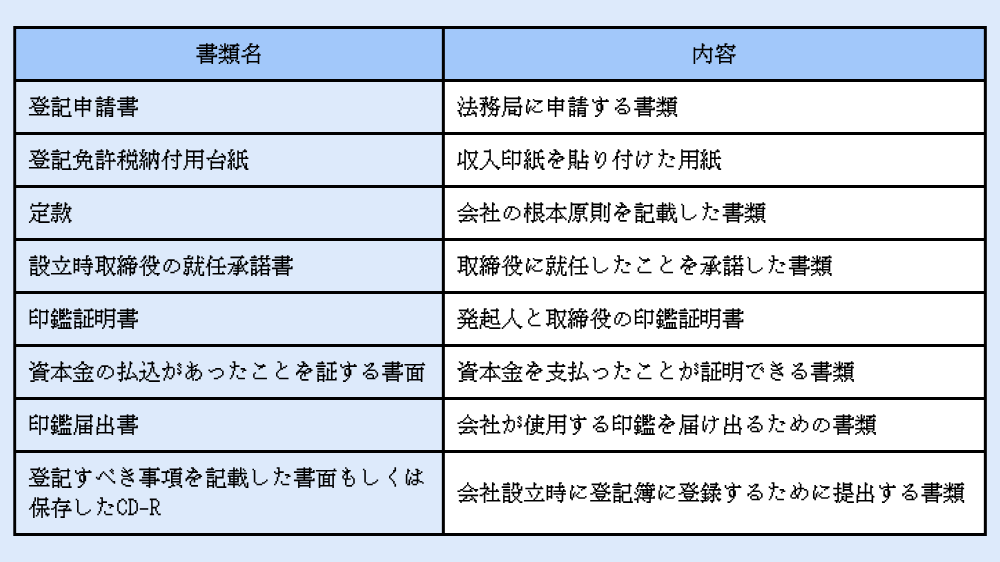

STEP5:登記申請書類の作成

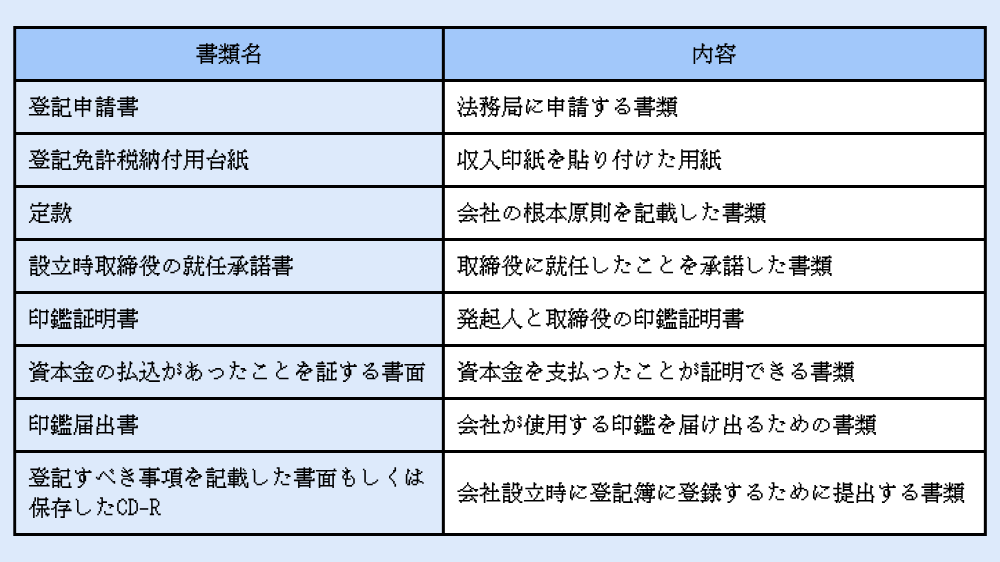

登記申請には、主に以下の書類の作成が必要です。

これら以外にも場合によって必要な書類があるので注意しましょう。

登記申請書の記載事項は商業登記法で定められています。この法令に従って作成する必要があり、従っていない申請は却下されてしまう可能性があるため、登記実務の専門家である司法書士に作成を依頼することが多いです。

STEP6:法務局で申請

ここまで準備が完了したら、法務局で登記申請します。登記申請は原則として、代表者が行います。司法書士などの代理人が行う場合には委任状が必要になります。

不備がなければ、1~2週間ほどで登記完了証が交付され、登記事項証明書や印鑑証明書、印鑑カードができます。不備があった場合には法務局から連絡が届きます。

設立後の手続き

税金関係

会社を設立した後は2か月以内に、法人設立届出書を税務署・都道府県税事務所・市区町村役場へ提出する必要があります。

税務署へは、以下の届出書を提出しなければなりません。

法人設立届出書

新しく会社が設立したことを届け出るためのもの。

提出期限:会社設立から2ヶ月以内

添付書類:登記簿謄本や定款など

青色申告の承認申請書

法人税の青色申告の承認を得るための届出。

提出期限:設立の日以後3ヶ月を経過した日と設立第1期の事業年度終了の日とのうちいずれか早い日の前日まで

給与支払事務所等の開設届出書

会社が役員報酬・給与を支払う際の届出書。

個人事業主と違って従業員がいなくても提出しなければいけませんが、従業員が0で代表社員の給料もない場合は必須ではありません。

提出期限:給与等の支払いをする事務所開設から1ヶ月以内

源泉所得税の納期の特例の承認に関する申請書

従業員の人数が常時10人未満の場合に、毎月納付の源泉所得税を半年に1回に

省略できるようにするための書類です。

事務作業を大幅にカットできるため、「給与支払事務所等の開設届出書」と一緒に提出しておくことをお勧めします。

提出期限:なし(申請の翌々月の納付分から適用が可能)

棚卸資産の評価方法の届出書

一般的に法人税については、法定評価方法が定められているため、その方法に基づいて申告を行います。

しかし、商品や製品などの在庫をもつ業種で法定評価方法が実情に合わない場合があり、その場合に提出が必要となる書類です。

提出期限:設立第1期の確定申告書の提出期限と同じ

減価償却資産の償却方法の届出書

棚卸資産の評価方法の届出書と同種の書類です。

法人税の法定償却方法は資産の種類毎に定められていますが、実際の固定資産の減価償却が法定償却方法に合っていない場合に届け出る必要があります。

提出期限:設立第1期の確定申告書の提出期限と同じ

廃業届

個人事業主が会社を設立し、個人事業を廃業した場合に提出する書類。

提出期限:個人事業を廃業した日から1ヶ月以内

各都道府県、市町村への届出

各都道府県、市町村へも税務署へ提出したものと、ほぼ同様の書類提出が必要です。

おおまかに言うと、以下のようなイメージです。

- 税務署へ提出・・・国税に関するもの

- 都道府県、市区町村へ提出・・・住民税や事業税などの地方税に関するもの

地方税に関する届出は、各都道府県ごとに条例などが異なり、それに基づいて決められているため書式が変わってきます。

代表社員の住所地ではなく、会社所在地を管轄する各官庁に届出を行うという点に注意が必要です。

社会保険

会社を設立する際、以下のケースに該当する場合、厚生年金保険および健康保険への加入が義務付けられています。

社会保険に加入する条件

- 常時従業員(事業主のみの場合も含む)を使用する法人事務所

- 常時5人以上の従業員が働いている事業所・工場・商店などの個人事務所(※)

(※)5人以上の個人事務所であってもサービス業の一部(クリーニング業・飲食店・ビル清掃等)や農業、漁業は、この限りではありません。

上記の通り、1人で会社を始める場合でも、社会保険への加入は必須です。また、従業員を1人でも雇う場合、労働保険にも加入しなければなりません。

健康保険や厚生年金保険といった社会保険に加入するため、年金事務所に届出を行います。たとえ社長1人だけの会社であっても、社会保険には原則加入しなければなりません。

口座開設

会社設立が完了したら、会社名義の口座を開設します。審査基準は個人の場合よりも厳しく、開設まで時間がかかることが多いので、会社設立後すみやかに手続きをしてください。

口座開設に必要な書類は以下の通りです。

- 会社の登記簿謄本(履歴事項全部証明書)

- 定款

- 会社印

- 代表者の印鑑証明書

- 代表者の実印

- 代表者の身分証明書

- 会社の概要がわかる資料

なお、金融機関によって口座開設に必要な書類や資料は異なります。事前に金融機関のホームページなどを確認してください。

個人用の口座を使用しても問題はありませんが、法人用の銀行口座を開設すると以下のメリットが得られます。

- 社会的信用度の向上

- 資金管理の健全化

法人用の口座をもつことで、会社と個人のお金を明確に区分し、収益などの実態を示せるため、社会的信用度が高まります。また、通帳やオンラインの入出金管理によって、お金の流れがわかりやすくなる点もメリットです。

会社設立にかかる費用

株式会社

| 自分で会社設立 | 専門家で会社設立 | 弊社で会社設立 | |

|---|---|---|---|

| 印紙代 | 40,000 円 | 0 円 | 0 円 |

| 定款認証代 | 52,000 円 | 52,000 円 | 52,000 円 |

| 登録免許税※ | 150,000 円 | 150,000 円 | 150,000 円 |

| 設立費用合計 | 242,000 円 | 202,000 円 | 202,000 円 |

| 設立手数料 | 0 円 | 60,000 円 | 0 円 |

| 設立応援割引 | 0 円 | 0 円 | -100,000 円 |

| 実質負担額 | 242,000 円 | 262,000 円 | 102,000 円 |

※資本金の金額の1,007分の7の金額で、その金額が15万円に満たないときは15万円

合同会社

| 自分で会社設立 | 専門家で会社設立 | 弊社で会社設立 | |

|---|---|---|---|

| 印紙代 | 40,000 円 | 0 円 | 0 円 |

| 定款認証代 | 0 円 | 0 円 | 0 円 |

| 登録免許税※ | 60,000 円 | 60,000 円 | 60,000 円 |

| 設立費用合計 | 100,000 円 | 60,000 円 | 60,000 円 |

| 設立手数料 | 0 円 | 60,000 円 | 0 円 |

| 設立応援割引 | 0 円 | 0 円 | ▲60,000 円 |

| 実質負担額 | 100,000 円 | 120,000 円 | 0 円 |

※資本金の金額の1,007分の7の金額で、その金額が15万円に満たないときは15万円

さいごに

会社設立は、一つひとつの手続きを確実に進めることが大切です。

「何から始めたらいいかわからない」「自分でやるのは不安…」という方は、専門家に相談することで時間とコストを大きく節約できます。

当事務所では、会社設立から税務顧問までワンストップでサポートしています。

まずは無料相談で、あなたの事業に合った最適な設立プランをご提案します。

▼今すぐ相談してみたい方はこちらから▼