「投資家 法人化」と検索して当サイトにたどり着いたあなたは、こんな悩みを抱えていませんか?

税金の支払いが重く感じてきた…

個人でやれることの限界が見えてきた気がする

今のままだと家族を守る体制としても不安がある

\そのお悩み、法人化で解決できるかもしれません!/

- 税金を最適化して、手元にもっと資金を残したい!

- 法人化で経費も賢く使えるようになりたい!

- 家族を法人に関与させて、将来的な相続対策につなげたい!

- 法人という器を持って、投資家としてステージを上げたい!

- プロと組んで、税金のことを気にせず投資に集中したい!

このように、法人化はあなたの事業にとって「次の一歩」となる選択肢になり得ます。

でも、いざ法人化となるとこんな不安もあるかもしれません。

- 法人化って手間がかかりそうで面倒…

- 設立費用や税理士費用が高くつくのでは?

- 法人のお金を自由に使えないのは不便そう

- 本当に節税になるの?

- 会社を作っても、将来の投資状況が悪くなったらどうなる?

実際に当社にも、こうしたご相談が多数寄せられています。

ご安心ください。この記事では、投資家の法人化に関するメリット・デメリット、判断基準をわかりやすく解説しています。

さらに、具体的に相談してみたい方は、LINEまたはZOOMでの無料相談も承っております。

▼今すぐ相談してみたい方はこちらから

投資家は法人化すべき?|基本の考え方

投資家の法人化は、投資家が資産管理会社を設立し、法人として投資を行うことを指します。

個人で資産を管理するよりも、資産管理会社を設立し法人として資産を管理する方が税制面で多くのメリットがあります。

投資家が法人化するメリット

節税して浮いたお金を資金に回せる!

個人事業主と法人では課税される税金の仕組みが違います。

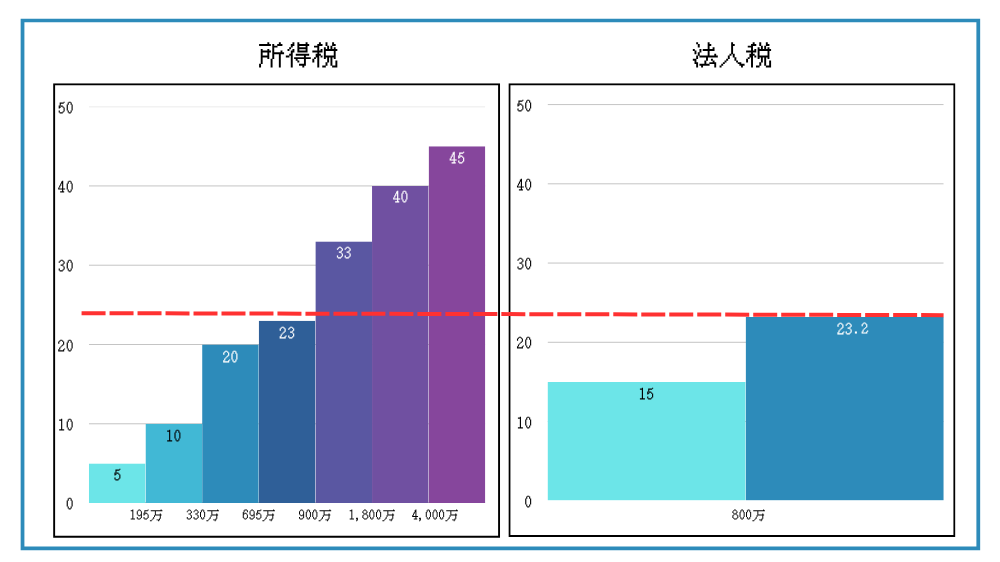

特に税率は大きく異なり、所得税は最大税率45%の超過累進課税であるのに対し、法人税は最大税率23.2%です。そのため、個人事業主のままだと損をする可能性があるのです。

さらには、以下のようなメリットもあります。

経費にできる幅が広がる

個人事業主でやっていると、収入が全て所得になるため、売り上げが大きくなると所得税の割合も大きくなります。

法人では、役員報酬として自分への給料を経費にすることができ、これが節税対策として大きな役割を果たします。

また、退職金としての積み立てを経費にすることもできますし、交際費も年間800万円まで経費として認められるようになります。

他にも、賃貸で住んでいる自宅を社宅扱いにして家賃や光熱費の一部を経費にすることができたり、出張したときにかかる交通費や宿泊費とは別に日当を経費にすることもできます。

さらに、会社設立時にかかる費用や税理士への顧問料も経費として扱うことができます。

消費税が2年間免除になる

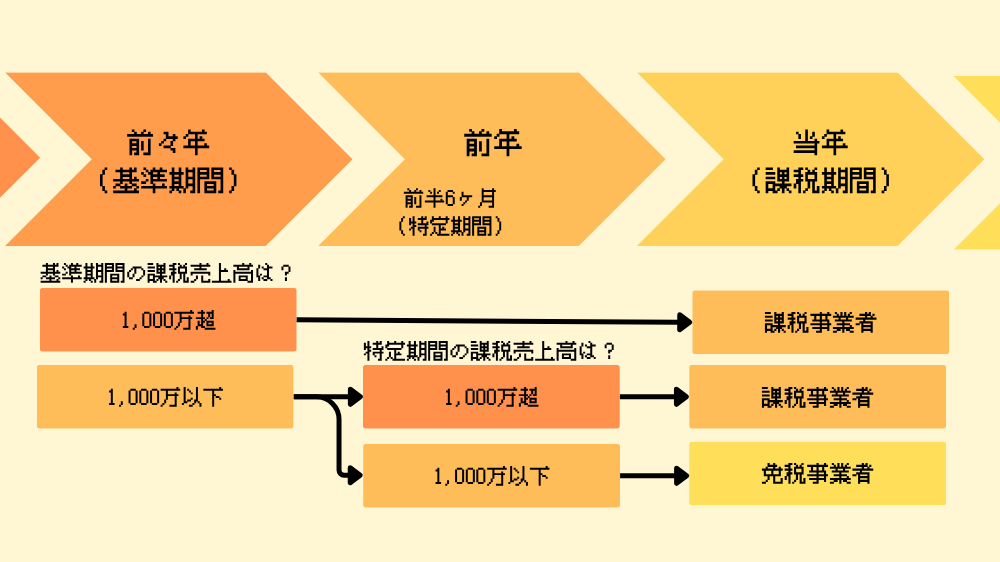

法人化をすると、最大2年間(2期)消費税の支払いが免除になります。

ただし、資本金が1000万円未満であること、売り上げが年間1000万円以下であることが条件になります。

相続税対策になる

投資で築き上げた資産を相続したいと考えている方も多いと思います。財産を相続するには、相続税が必要になりますよね。それも資産価値が高くなればなるほど、かかってくる税金も莫大です。

法人化すると、役員の名前を変更するだけで会社として所有しているものの引き継ぎができるようになり、相続税も贈与税も支払うことはありません。その際は、受け継ぐ人の名前が株主になっていないことが条件になります。株主になっていると株式を所有することになるので相続財産として計算されてしまいます。

社会的信頼を得て資金繰りや融資の選択肢が広がる!

法人設立すると会社名や住所、役員の名前や事業目的、借入状況などをまとめた謄本が作られ、第3者機関に登録されます。全国の法務局などで誰でも閲覧可能な状態になり、法人としての責任が発生することが信頼を得る安心材料の一つになります。

また、会社設立には手間や費用がかかり、顧問税理士の契約や諸経費が必要になります。

法人化をするということは、これからも事業を継続していきたいという意志の現れとも捉えることができ、覚悟があると一定の信用と評価を得られることが多いです。

そして、融資の申し込みを有利に進めることができます。

日本政策金融公庫という国が運営している窓口で、新創業融資という設立して間もない会社に向けられた融資があるので、設立直後に融資を利用することも可能です。

他にも助成金や補助金など、個人事業主でいるよりも法人化した方が資金繰りをしやすくなるケースが多いです。

投資家の法人化のデメリット・注意点

税率が上がってしまう可能性がある

個人投資家の場合、株式投資や国内FXトレードで得た利益は、分離課税制度を適用すると所得税の税率は約20%です。これは法人税の23.2%よりも低い税率となっています。人によって状況が異なりますが、会社設立をすることで税率が上がってしまう場合があります。

しかし、増えてしまった税金をそのまま支払うのではなく、そこから経費を差し引くことで利益を圧縮させることができ、節税対策の実施内容によっては、個人よりも税金を安く抑えることができる可能性があります。

コストがかかる

社会保険に加入する必要がある

個人事業主では国民健康保険として支払っていたものが「社会保険」という形に変わります。

法人設立すると、社会保険の加入は「義務」となるため、必ず加入しなければいけません。

社会保険は会社と社員が半分ずつ支払うため、もし法人成りで役員が1人だけの場合、会社と個人の支払い元は同一人物なので、全て1人で社会保険を負担することになります。

社会保険の支払額は、役員報酬の金額の約20%ほどになり、かなり大きい割合で圧迫してきます。

税理士への顧問料が必要になる

会計処理や手続きがややこしく面倒になり、税務手続きや資料作成を税理士に依頼するとなると、やはりそこは費用がかかってきます。月額の顧問料や決算資料の作成の費用などが経費として必要になります。

赤字になっても法人税が一律7万円必要になる

個人事業主では赤字になった場合、税金を支払う必要はありませんが、法人になると会社の利益が赤字になっても、法人税が一律7万円必要になります。

リスクが増える

役員報酬を設定すると1年間変更できない

役員報酬は、毎期ごとに設定をし、1年間変更することができません。

役員報酬の設定を間違えると、逆に多く税金を払い過ぎて損する可能性もあります。

去年から売り上げも好調だから役員報酬を高く設定しよう

→ 売り上げが下がっても役員報酬を変更できず、所得税や住民税の割合が高くなる最近調子悪いから、今年は役員報酬を低く設定して所得税や社会保険の支払いを抑えよう

→ 急激に売り上げが上がり、利益がたくさん出て法人税の割合が高くなる

役員報酬は高い節税効果が期待できるツールでもありますが、状況によっては税金の割合が大きくなる可能性も出てきてしまいます。

個人事業主・個人から法人化する際の判断基準

年間の投資収益が1,000万円を超えている

個人での税負担が重くなっている場合、法人化によって節税効果が大きくなります。特に所得税の累進課税が高率になっている人は、法人税の一律課税に切り替えることで手元に残る資金が増える可能性があります。

複数の投資手法を行っており、損益通算したい

株式・不動産・FX・仮想通貨など、複数の投資ジャンルを横断している人は、法人にすることで異なる損益を通算できるようになります。これにより、年間トータルの利益を効率的に最適化できるのが大きな魅力です。

投資を「家業」として発展させたいと考えている

単なる副業・趣味の域を超え、投資を安定した事業・ビジネスとして育てたい人にとって、法人化は「次のステージ」へのパスポート。家族を役員にして収益を分散したり、将来的な事業承継にも備えやすくなります。

支出の多くが“経費化”できる性質を持っている

情報収集やリサーチ、通信費や設備費、車両、セミナーなど、事業性がある支出が多い人は、法人化することで経費として計上できる幅が広がり、実質的な手取りアップにつながります。

相続・贈与・資産管理も視野に入れている

資産管理会社として法人を立ち上げることで、資産の移転がスムーズになり、相続税対策としても有効です。将来的に子どもに事業承継をする予定がある場合にも、法人という形は大きな武器になります。

投資家の法人化手続き・流れ

STEP1:概要の決定

会社形態

現在、新設できるのは

- 株式会社

- 合同会社

- 合名会社

- 合資会社

の4種類です。中でも「株式会社」と「合同会社」のどちらかで設立されることが多いです。

一番多く設立されているのは、認知度も高く、社会的信用度も高い株式会社です。しかし、設立時にコストがかかることや定款の認証が必要なことがデメリットとして挙げられます。また、持株割合にもよりますが、株主の意向に逆らうわけにはいかず、経営方針の決定等に一定の制約を受ける可能性があります。

そのため、費用を抑えて設立をしたい場合や、会社経営全般に決定権を持ちたい場合は合同会社が向いているといえるでしょう。

商号・社名

商号は社名のことです。事業内容が分かりやすい名前や会社の雰囲気や理念を伝える名前、個人事業主から法人化する場合は屋号をそのまま引き継いだ名前など基本的には自由に決めることができます。

しかし、会社名に使用できる文字や符合は定められているもの以外は使用できなかったり、社名の前後には法人格をいれるといった一定のルールが存在しています。

また、銀行や学校などの特定の団体や有名企業の名前を連想させる社名は、誤解や混乱を招かないよう不正競争防止法により禁止されています。

なお、会社設立後に会社名を変更することも可能ですが、変更登記が必要になり、手続きや費用が発生するので注意しましょう。

所在地

所在地は事業所の住所のことを指しますが、これは法律上の住所であるため、実際の事業活動地と異なっていても問題ありません。自宅やレンタルオフィス、バーチャルオフィスの住所を登記する方法もありますが、登記変更が必要になり手続きや費用が必要になって来てしまうので、長期的に業務を行う場所に定める方がよいでしょう。

また、同じ場所に同じ商号がある場合は登記ができません。レンタルオフィスやバーチャルオフィスを所在地にする場合は、法務局の「登記供託オンライン申請システム」などを利用して類似商号を確認しておきましょう。

資本金

現行の会社法では資本金の下限がないので、資本金1円でも会社設立ができます。しかし、資本金が少額だと社会的信用度を得ることが難しいでしょう。その結果、融資が受けにくくなったり、事業を進めにくくなる可能性があるので、適正な金額を設定しましょう。

設立日

会社設立日は、法務局に設立の登記申請をした日です。キリがいい日や運勢がいい日などの特定の日にしたい場合は、逆算して準備をしておきましょう。ただし、年末年始や土日祝は法務局が開いていないので、設立日にはできません。

事業年度

事業年度とは、会計上の業績を評価し決算書類を作成するために区切る一定期間のことです。自由に決めることができますが、4月1日から翌年3月31日までの期間を事業年度とする会社が上場企業を中心に多い傾向があります。また、事業の繁忙期と決算月をずらして設定している会社も多いです。

事業目的

事業目的とは、その会社が行う事業の範囲を明示するものです。定款に書かれていない事業は原則として行えません。後から事業目的を変更することは可能ですが、定款と登記の手続きと費用が必要になります。そのため、はじめのうちから将来的にやりたい事業も含めて記載しておくのがおすすめです。

しかし、一貫性がなかったり、あまりにも多くの事業を記載すると、何をしている会社かわかりにくく不自然に受け取られるので注意が必要です。

株主や役員の構成

株主は、設立した会社に出資して会社の株式を受け取る人のことです。会社設立前は発起人と呼ばれます。

役員は、実際に会社の運営を担う人のことで、取締役や代表取締役、監査役がこれにあたります。最低限、取締役を1人決めれば会社設立は可能ですので、1人で起業する場合は自分を取締役にします。発起人との兼任でも問題ありません。取締役会を設置する場合や、事業規模が資本金5億円以上または負債総額200億円以上になる場合は、監査役の設置が必須となります。

STEP2:実印の作成

2021年の法改正により、会社設立の登記をオンラインで行う場合の印鑑は任意になったため、必ずしも実印を作成しなければならないというわけではありません。しかし、書面で申請する場合は必要ですし、実際に事業をする際に実印が必要な場面は多くあります。そのため、会社設立のタイミングで作っておく方がいいでしょう。

また、実印だけでなく、以下の印鑑も用意しておくと良いでしょう。

- 代表者印(実印)

- 銀行印

- 角印

- ゴム印

ものにはよりますが、完成までに1週間前後かかるので、早めに準備しておきましょう。

STEP3:定款の作成・認証

定款とは、わかりやすく言えば会社の憲法・ルールブックのことです。

会社を設立する際には必ず作成しなければならず、必ず記載しなければならない事項が記載されていない場合は無効となります。

必ず記載しなければならない絶対的記載事項は以下のとおりです。

- 商号

- 事業目的

- 本店所在地

- 設立に際して出資される財産の価額またはその最低額

- 発起人の氏名および住所

他にも、記載することで効力が発生する相対的記載事項・任意的記載事項があります。

定款を作成したあとは、定款の認証を行い、定款に正当性があるかどうか公証人に証明してもらう必要があります。

STEP4:資本金の払い込み

資本金の払い込みは、定款が認証された後で行うことが一般的ですが、定款作成日以降であれば、認証を受ける前でも問題ありません。この時点では、まだ会社設立登記が完了していないため、会社名義の銀行口座は作れません。そのため、発起人の個人口座に振り込むことが一般的です。

また、登記申請を行う際には、資本金の振込を証明する書類が必要になるので、通帳の表紙と1ページ目(銀行名・支店名・銀行印が分かる箇所)と振込内容が記載されたページをコピーしておき、大切に保管をしておきましょう。

STEP5:登記申請書類の作成

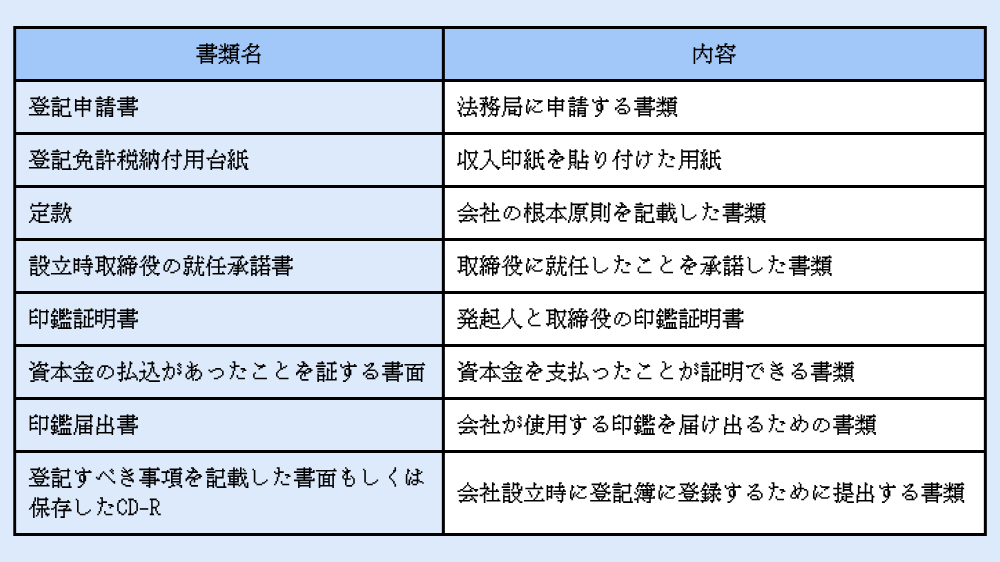

登記申請には、主に以下の書類の作成が必要です。

これら以外にも場合によって必要な書類があるので注意しましょう。

登記申請書の記載事項は商業登記法で定められています。この法令に従って作成する必要があり、従っていない申請は却下されてしまう可能性があるため、登記実務の専門家である司法書士に作成を依頼することが多いです。

STEP6:法務局で申請

ここまで準備が完了したら、法務局で登記申請します。登記申請は原則として、代表者が行います。司法書士などの代理人が行う場合には委任状が必要になります。

不備がなければ、1~2週間ほどで登記完了証が交付され、登記事項証明書や印鑑証明書、印鑑カードができます。不備があった場合には法務局から連絡が届きます。

さいごに

ここまでお読みいただきありがとうございました。

投資家の法人化には、節税、信用力の向上、経費の拡大、補助金の活用など、多くのメリットがあります。しかし一方で、「自分は本当に法人化すべきか?」「今がタイミングなのか?」と迷われている方も多いのが実情です。

もし今、少しでもこんな気持ちがあるなら——

- “本格的なビジネス”として成長させたい!

- 今のままだと限界を感じている…!

- 節税や資金活用を見直して、もっと手元に残るお金を増やしたい!

- 仕組みで回る形に変えていきたい!

それはまさに、法人化を前向きに検討すべき“合図”かもしれません。

でも、すぐに決断する必要はありません。まずは、自分の状況に合った方法を知り、信頼できる専門家に相談することから始めてみませんか?

▼今すぐ相談してみたい方はこちらから

コメント