確定申告しないとどうなる?未申告のリスクとデメリットを徹底解説

みなさんは確定申告をきちんとしていますか?個人事業主やフリーランスの方は原則、確定申告が必要です。しかし、リスクやデメリットがないのであればやりたくないと思う人や、手続きが面倒で申告を後回しにしている人も中にはいるかもしれません。

また、会社員でも副業をしている場合など確定申告が必要なケースもあります。自分が確定申告の義務があることを知らずに、ずっと申告が漏れている方もいるかもしれません。

今回は、確定申告が必要な人が確定申告をしないとどういったペナルティやデメリットが生じるのか解説していきます。

確定申告とは?

そもそも確定申告とは、毎年1月1日から12月31日までの1年間の収入から所得を計算し、納めるべき税額を算出して、国に申告・納税する手続きです。

原則として、翌年の2月16日から3月15日までに申告・納税することが必要です。所得税の確定申告は3月15日が法定申告期限であり法定納期限となっており、3月15日より後に申告書を提出したり、納税したりするとペナルティがかかります。

確定申告の対象となる人

冒頭にもあった通り、原則、個人事業主やフリーランスの方は確定申告を行う義務があります。

一方で、会社員などの給与所得者は、毎月の給与から所得税が天引き(源泉徴収)されていて、引かれた分の所得税等は年末調整により精算されるため、原則的には確定申告は不要です。ただし、会社員であっても確定申告が必要となるケースがあります。以下で詳しく解説していきます。

個人事業主・フリーランス

原則、個人事業主・フリーランスの方は確定申告をする必要があります。会社員のように源泉徴収制度がないため、確定申告をしないと所得税や住民税の計算・納付ができませんので、必ず確定申告をするようにしましょう。

ちなみに、事業所得が基礎控除額の48万円以下であれば納めるべき税額が無いため、制度的には確定申告は不要です。ただし、申告をしないことにより生じるデメリットもありますので注意が必要です。このデメリットについては次の章で解説します。

副業などで副収入がある場合

副業により副収入があり、副収入から経費を差し引いた金額が年20万円を超える場合には申告が必要です。

副収入とは給与所得及び退職所得以外の所得で、副業をして得たものや土地などの不動産売買で得た収入、株取引やFX取引で得た収入など様々なものが該当します。ただし、源泉徴収ありの特定口座で投資をしている場合などであれば、所得税等はすでに天引きされているので、20万円を超える場合であっても確定申告は不要です。

2か所以上からの給与の支給がある場合

パートの掛け持ちなど、給与の支払いを2か所以上から受けている場合には、年末調整されていない分の給与の収入金額が年20万円を超えていれば確定申告が必要です。

給与収入が2,000万円を超える場合

会社員であっても給与の収入金額が2,000万円を超える場合には、年末調整ではなく自身で確定申告の手続きが必要です。

申告しなかった場合のペナルティ

原則として3月15日の法定申告期限内に申告と納税をしていないと、本来納めるべき所得税の金額に加え、延滞税や無申告加算税などのペナルティが科されます。ペナルティは以下のとおりです。

①無申告加算税

確定申告書を3月15日までに提出しなかった場合には、無申告の状態となり本来納めるべき税金に加えて罰金として無申告加算税が課せられます。無申告加算税は、本来納付すべき税額に税率をかけて計算されますが、税務署から調査があった後に申告をした場合と、調査がある前に自主的に申告した場合とでは、課せられる税率が変わります。それぞれのケースについて見ていきましょう。

税務署からの調査後に申告をした場合

前述の通り、無申告加算税は本来納付すべき税額に税率をかけて計算されます。本来納付すべき税額が50万円未満の場合は15%、50万円を超えた場合には超える部分に対して20%が課せられます。

例1)30万円の申告漏れの場合

300,000円×15%=45,000円

例2)120万円の申告漏れの場合

(500,000円×15%)+(700,000円×20%)=215,000円

税務署からの調査前に自主的に申告した場合

税務署の指摘がある前に自主的に確定申告をした場合には、税率が5%に軽減されます。

例)120万円申告漏れの場合

1,200,000円×5%=60,000円

ただし、申告期限から1ヵ月以内に自主的に納付した場合には無申告加算税は課せられません。また、無申告に正当な理由がある場合や、期限後申告日から過去5年間のうちに無申告加算税もしくは重加算税を課せられたことがない場合など、一定の条件を満たすと無申告加算税の対象にならない場合もあります。

②延滞税

延滞税とは、納期限内に税金を納付しなかった場合に課せられる税金です。原則として、法定納期限の翌日から発生し、納付が完了するまでの日数に応じて利息分に相当する延滞税が課せられます。延滞税の税率は、法定納期限の翌日から2ヵ月までは年7.3%、2ヵ月超過後は年14.6%と変わり、長期間延滞すればするほど税率も高くなります。

万が一、うっかり申告を忘れていて法定納期限を過ぎてしまった場合には、1日でも早く申告・納税をすると支払う金額は抑えられますので、速やかに対応しましょう。また、振替納税の銀行口座残高が不足していたなどの理由で納税できなかった場合でも、延滞税の対象となりますので、口座残高は必ず事前に確認しておくようにしましょう。

国税庁HPでは、延滞税のシミュレーションができますので、もし延滞している税金がある場合には一度確認してみてください。

③重加算税

重加算税は、確定申告をしなかった場合の最も重いペナルティです。確定申告の必要があるにもかかわらず、無申告で、その内容が特に悪質であると判断された場合に課されます。悪質であると判断されるケースとしては、所得を少なく申告したり、帳簿の改ざんや二重帳簿などの隠ぺい行為などです。

これらはほ脱と呼ばれる犯罪行為です。ほ脱を行うと、無申告加算税と延滞税に加えて重加算税が課せられますが、 重加算税の税率は税額の35~40%と非常に高い税率になっています。万が一、納税できない場合には、最悪の場合は住まいなど財産が差し抑えられることもあります。また、悪質なほ脱行為には、これらのペナルティだけでなく刑事罰が科せられる場合もありますので、くれぐれもそういった行為に手を染めないよう心掛けてください。

申告しないと生じる悪影響

手続きが面倒だから、税金を払うのが嫌だからと確定申告をしていなかった場合、思わぬところで損をしていたり困ることがあります。ひとつずつ確認していきましょう。

国民健康保険の減免が受けられない

個人事業主は国民健康保険の対象ですが、この保険料は所得によって減免措置を受けられる場合があります。しかし、確定申告をしていない場合には、所得が少ないことを証明することができないため、保険料の減免を受けられず毎月高い保険料を支払うことになります。

収入証明ができない

確定申告をしていないということは、毎年の収入を証明する書類がないということです。

所得証明は、例えば家を借りるときやローンを組むとき、保育園の入園手続きや児童手当を申請するときなどに必要です。そのため確定申告をしていないと、証明書の提出ができず契約ができなくなる場合や行政サービスを受けられなくなる可能性があります。また、事業の拡大のために融資を受けようとするときにも収入証明が必要となります。

青色申告ができなくなる

2期連続で申告期限を守れなかった場合には、青色申告者は青色申告の承認が取消しされてしまいます。青色申告には、所得から65万円を差し引くことができたり、赤字の繰り越しができたりといった様々な特典があります。 青色申告をしている人は、たとえ無収入であっても、赤字であっても、収入の多寡にかかわらず必ず毎年期限内に申告することが大切です。

還付を受けられない

会社員だった人が年の途中で退職し、同じ年度内に再就職していない場合など、無職で無収入になった場合には、以前勤めていた会社での年末調整が受けられません。そのため、給与から天引きされていた所得税額が多すぎたとしても、還付を受けられない場合があります。そういった場合、自身で確定申告を行うことで還付金を受け取ることができるので注意が必要です。

その年の内に転職し再就職した場合は、転職先の会社が年末調整を行うため確定申告の必要はありません。

また、退職と同時に専業主婦(夫)になった場合も、以前勤めていた会社での年末調整が受けられません。それまでの収入額によっては、確定申告を自身で行うことで納めすぎた所得税が還付される可能性があります。

寄付金控除や医療費控除が受けられない

医療費控除や住宅ローン控除などの各種控除制度を受けようとする場合には確定申告が必要になることがあります。また、ふるさと納税でワンストップ特例を利用しているときは、確定申告は不要ですが、ワンストップ特例を利用していない場合や、ふるさと納税の納税先の自治体が6か所以上の場合には確定申告が必要です。

ちなみに、住宅ローン控除や医療費控除などの控除を受けるために確定申告を行う場合には、ふるさと納税のワンストップ特例は適用されません。確定申告にて寄付金控除を受ける必要があるので注意が必要です。このように、行政サービスや税金の還付を申請する場合、控除制度の適用を受ける場合など様々な場面で申告書の提出が必須となります。多少、手続きに手間はかかりますが忘れずに確定申告をするようにしましょう。

確定申告をしなかった場合の対処法

結論から書くと、今すぐに遅れてる分の確定申告を済ませる以外に方法はありません。

無申告に関しては遅れれば遅れただけペナルティも重くなっていくだけですので、できるだけ早期の申告が最良の対処法と言えます。まずは、すぐに税務署に連絡して状況を説明してみるか、税理士事務所に一度相談してみてください。

確定申告を忘れず行うためのポイント

スケジュールを確認する

確定申告の期間は毎年2月16日から3月15日までですが、年度によって異なる場合もあります。また、e-Tax(インターネットでの確定申告)の場合は期間が延長される場合もあります。確定申告期間を事前に確認し、申告期限の前に必要な書類や手続きを済ませるようにしましょう。

必要な書類を事前に用意する

確定申告の際に必要となる代表的な書類は以下の通りです。

- 事業で使用している通帳

- 事業に関する売上表

- 事業に関する経費の領収書

- 源泉徴収票(事業と別に給与所得がある場合)

- 医療費に関する領収書

- 寄附金に関する領収書

- 年金等の受給証明書

- 住宅ローン減税のための証明書

などがあります。必要な書類は事前にチェックし、期限内に揃えておきましょう。

電子申告を利用する

確定申告は今でも紙の書類に手書きで記載して郵送している、という方も少なくないと思います。ただ、手続きの手間や効率を考えるとe-Taxによる電子申告が圧倒的に楽で便利です。

事前に番号の取得が必要だったり、マイナンバーカードが必要にはなるものの、最近はスマートフォンがカードリーダー代わりにもなってくれますので、余計な機器も購入しなくて済み、電子データで簡単に作成・送信までできますのでとにかくおススメです。

早めに申告する

期限直前に申告を行うと、書類の不備や申告漏れがどうしても出てしまいます。確定申告に関しては、残念ながらとにかく自分が動く以外に方法はないので、日頃から資料の整理をこまめに行い、早め早めに申告の準備を行いましょう。

まとめ

確定申告の対象者は、確定申告をする義務があります。確定申告をしていないと、延滞税などの罰金のペナルティが科される他、行政サービスを受けられないなどのデメリットもあるので、忘れずに必ず確定申告をしましょう。

万が一、確定申告を忘れていた場合にも、期限後だからもう無理だと諦めず少しでも早く対応しましょう!遅れてしまっても、過去の分も申告できます。もし申告したいが何から手を付けていいのかわからない、確定申告のやり方がわからないという場合にはぜひ一度ご相談ください。

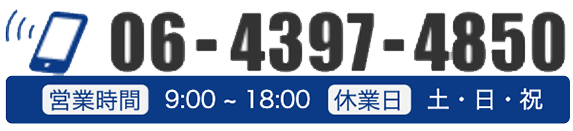

オーティス税理士事務所では、税務の専門家として気軽に頼っていただけるように、事前相談はすべて無料で行っております。

そのため今すぐの顧問契約を考えていない方でも、ご予約を歓迎しております。

お客様がご納得いただけるまで何度でも相談していただき、ぜひすべての不安を解消した上で今後の流れを決めていきましょう。