一時所得って確定申告いるの?必要な人としないリスクを解説!

給与や事業の収入以外にも、お金を受け取る理由としては様々なケースが存在します。中でもイレギュラーな収入の一つとして、一時所得と呼ばれるものがあります。

今回はこの一時所得がどういったものなのか、また確定申告は必要なのか、などについて税理士目線で解説します。

一時所得とは

まずは、そもそも一時所得とはどのようなものを指すのか、きちんと把握できているか確認しておきましょう。

日本の税法では、その所得を得た手段や内容によって10種類の区分が存在します。それぞれの詳細な説明は別の機会にするとして、どのようなものがあるかだけ見ておきましょう。

| 事業所得 | 不動産所得 | 利子所得 |

| 配当所得 | 給与所得 | 雑所得 |

| 譲渡所得 | 山林所得 | 退職所得 |

| 一時所得 |

確定申告を行う際には、その年度に得た所得がどの区分に該当するのかを判断して、それぞれについて申告する必要があります。

今回のメインである一時所得についてですが、国が定める要件としては以下のように定められています。

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得をいいます。

国税庁ホームページ No.1490 一時所得 より

つまり、事業とは関係なく取得した利益の内、一時的で継続性のない所得のことを一時所得としています。

一時所得の例

要件だけではピンとこないかと思いますので、一時所得の身近な具体例を挙げておきましょう。

- 競馬・競輪の払戻金

- 生命保険・損害保険の一時金

- 懸賞金

- 福引などの賞金・賞品

このようなものが一時所得として扱われます。

一時所得と間違いやすい所得

ちなみに、先ほどご紹介した懸賞金などと混同しやすいものに、宝くじなどの当選金があります。こうした宝くじに関しては、別途法律(通称宝くじ法)が定められており、購入金額の中にすでに税金が含まれています。そのため、当選した場合に得た金額については税金がかからないような仕組みになっています。

また保険金に関しても、年金形式で継続的に受け取るタイプのものは別の区分(雑所得)として扱われるなど、例外や特例的なものもあるため注意が必要です。

確定申告が必要な条件

では、確定申告が必要となる条件について確認しておきたいと思います。

一時所得として得た金額の内、実際に税金がかけられる金額(課税所得)をまず計算する必要があります。順序としてはまず、その一時所得を得るためにかかった経費などを差し引きます。さらに、そこから一律で50万円の特別控除が適用され、最後にその金額を2分の1した金額が課税一時所得額となります。

( 一時所得の金額 ー 必要経費 ー50万円 ) ÷ 2= 課税所得

※課税所得……税金が課される金額

つまり、特別控除で50万円差し引かれるため、一時所得の金額が50万円以下だった場合はそもそも申告の必要が無くなります。

もう少し掘り下げると、給与所得以外の課税所得額の合計が20万円以下の場合も申告の必要が無いと税法で定められています。ですので、一般的な企業で働いているサラリーマンなどで、他に所得がない場合には90万円までであれば一時所得は非課税という扱いになるわけです。

ただし逆に、もしも一時所得で赤字が発生した場合、他の利益と相殺はできないというデメリットもありますので念頭に置いておきましょう。

実際にかかる税金はいくら?

では実際には税金はいくらくらいかかってくるんでしょうか?

これについては、所得額の大きさによって税率や控除額が変わってくるため、少しややこしくはなるんですが、ざっくり言うと5%から最大で45%までの変動方式となっています。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| ~ 194万9千円 | 5% | 0円 |

| 195万円 ~ | 10% | 97,500円 |

| 330万円 ~ | 20% | 427,500円 |

| 695万円 ~ | 23% | 636,000円 |

| 900万円 ~ | 33% | 1,536,000円 |

| 1,800万円 ~ | 40% | 2,796,000円 |

| 4,000万円 ~ | 45% | 4,796,000円 |

国税庁ホームページ No.2260 所得税の税率 より

一時所得の金額が、195万円未満の場合は、最低税率である5%が適用されますので、高配当の馬券が当選したり、まとまった額の保険金などが入ってこない限りはこの範囲内で収まりそうですね。

一時所得の確定申告をしないとどうなるの?

もしこの確定申告をしなかった場合のペナルティについても知っておきましょう。

基本的には税務署からの調査対象となった際に、過去に不備があるのが見つかると、さかのぼってペナルティを課されてしまいます。調査対象になるかどうかは運次第といったところではあるものの、無用なリスクは避けてきちんと申告・納税することをお勧めします。

ちなみに、一時所得を得たのに確定申告をしなかった場合のペナルティとしては以下の通りです。

- 無申告加算税

- 延滞税

- 刑事罰 など

無申告加算税

所得が発生しているのに申告・納税の義務を怠った場合には「無申告加算税が課せられます。

これは、本来納めるはずだった税額に対して追加で15~20%を上乗せした金額がペナルティとして発生してしまうため、金額によってはかなり大きな額にもなりかねません。

ただし、調査などで発覚するよりも前に自主的に申告をすることで、ペナルティが減免されて5%の加算税で済みます。思い当たる収入がある場合は、一刻も早く対応することをお勧めします。

延滞税

延滞税は本来納付すべきだった日から実際に納付が完了するまでの日数によって課される金額が変動します。こちらも無申告加算税と同様、対応が早ければ早いほど傷は浅く済むということを念頭に置いておいてください。

刑事罰を科される可能性も…

申告が必要だと知っていながらも放置していたり、その事実を隠蔽しようとした場合には、上記の課税ペナルティに加えて刑事罰を科される可能性もあります。ただ単に忘れていただけでも、場合によっては、知りませんでした…では通らないケースにもなりかねませんので、注意してください。

まとめ

今回は、一時所得の確定申告について詳しく解説いたしました。

イレギュラーな収入であっても、金額によっては納税の義務が発生します。税務調査の有無にかかわらず、収入があった際にはきちんと対応することが大切です。まぁいいか…で済まさずに、不安な場合には税務署に問い合わせたり、一度税理士事務所などで相談をしてみることをおすすめします。

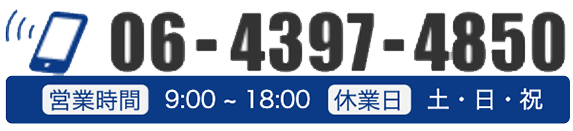

オーティス税理士事務所では、税務の専門家として気軽に頼っていただけるように、事前相談はすべて無料で行っております。

そのため今すぐの顧問契約を考えていない方でも、ご予約を歓迎しております。

お客様がご納得いただけるまで何度でも相談していただき、ぜひすべての不安を解消した上で今後の流れを決めていきましょう。