こんにちは!

「YouTubeで収益を得たけどどの税金を払えばいいのだろう…」「いくらくらい税金を支払う必要があるのか…」とお悩みではないでしょうか?

大槻

大槻《この記事は次のような人におすすめです》

・YouTube収益を得たが税金のことが心配な人

・自分が納めるべき税金の額を知りたい人

・税金を抑える方法を知りたい人

この記事では、YouTubeで収益を得た際の税金について詳しく解説します。

どんな種類でどのくらい税金を払う必要があるか参考にしてください。

YouTube収益にかかる税金一覧│個人事業主の場合

所得税

所得税とは、所得(収入から経費を引いたもの)に対してかかる税金です。所得税の税率は所得が多くなるほど段階的に高くなる累進税率で、以下のようになっています。

YouTube収益にかかる所得税については以下の記事で詳しく解説しています。

住民税

住民税とは、住んでいる都道府県や市区町村に納める税金です。住民税には住民が平等に負担する均等割と、前年の所得の額に応じて負担する所得割があります。

例えば大阪市の税額は以下の通りです。

- 都道府県民税 1,300円

- 市町村民税 3,000円

- 森林環境割 1,000円

(事業所得ー所得控除)×10%ー税額控除

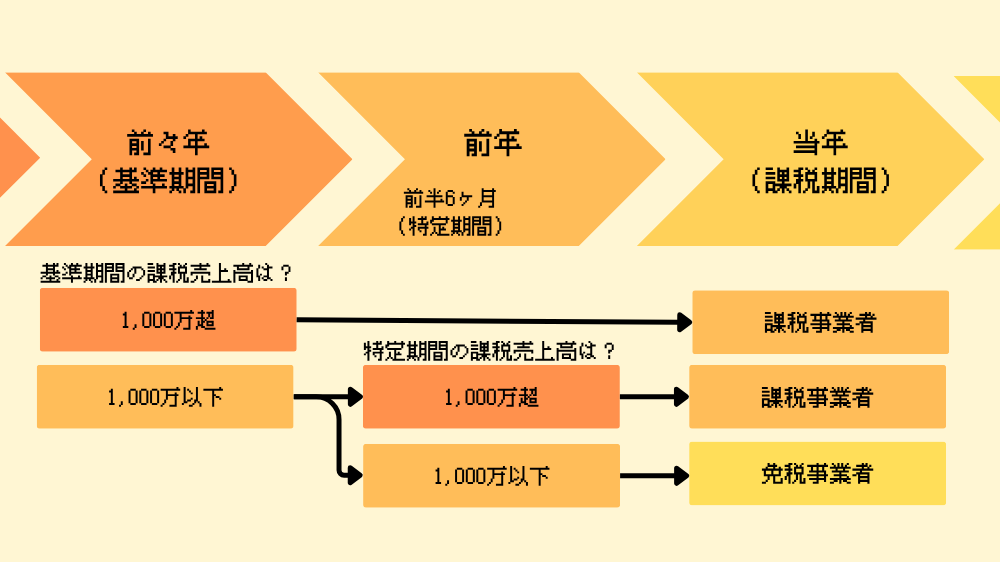

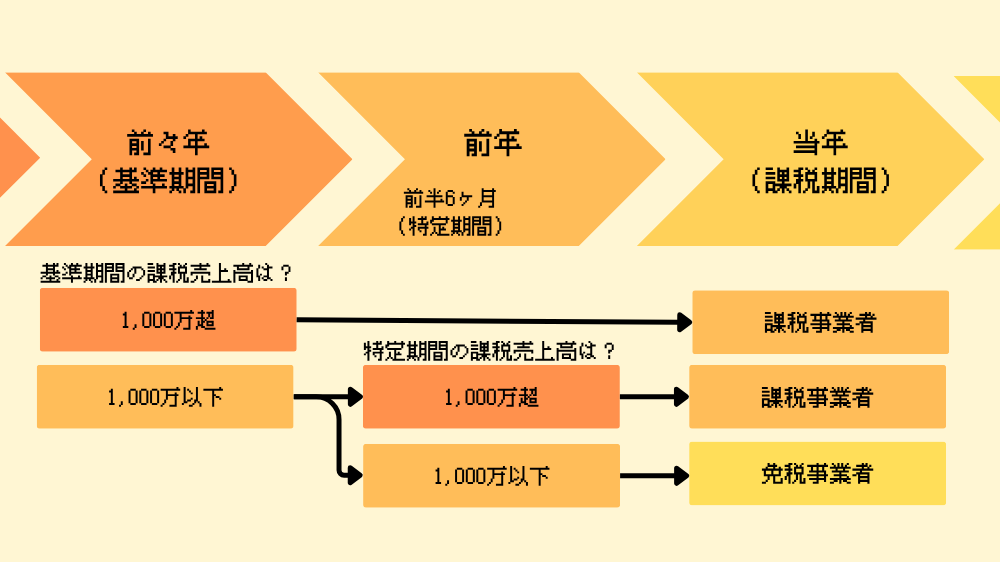

消費税

基準期間(個人事業主の場合は2年前の1月1日~12月31日)の課税売上高が1,000万円を超えた事業者は消費税の納税義務が発生します。

広告収入の支払元であるGoogle AdSenseはからの支払いは「電気通信利用役務の提供」に該当し、その支払元が外国法人であるため、国外取引に該当します。そのため、Google AdSenseからの支払いは不課税取引に該当し、課税売上高には含まれません。

ただし、PR案件などで国内の事業者から得た収益は課税の対象になります。

個人事業税

個人事業税は、決められた業種を行ったいる個人事業主に課される税金で、業種や税率は各自治体が定めています。

例えば、大阪府の場合は以下の通りです。

また、計算式は以下のようになっています。

(課税所得ー事業主控除290万円+青色申告特別控除額)×税率

業種によっては個人事業税がかからない場合もあります。YouTuberは個人事業税がかからないとされていましたが、令和4年に石川県でYouTube収益は「広告業」に当てはまるとした裁決がありました。納めるようにと通知がくる可能性もあると覚悟しておきましょう。

YouTube収益にかかる税額シミュレーション

実際、どれくらいの税額になるでしょうか。

個人事業税を5%と仮定し、基礎控除以外の控除なしで青色申告と白色申告それぞれの場合を計算すると以下のようになります。

YouTube収益にかかる税金を減らすには?

青色申告特別控除

青色申告特別控除を利用すると最大65万円の控除を受けられます。他にも青色申告には以下のような特典があります。

- 青色事業専従者の給与を必要経費に入れることができる

- 純損失の繰越と繰戻ができる

- 貸倒引当金を設定できる

- 少額減価償却資産の特例がうけられる

ただし、これらを利用するためにはさまざまな要件があるので注意が必要です。

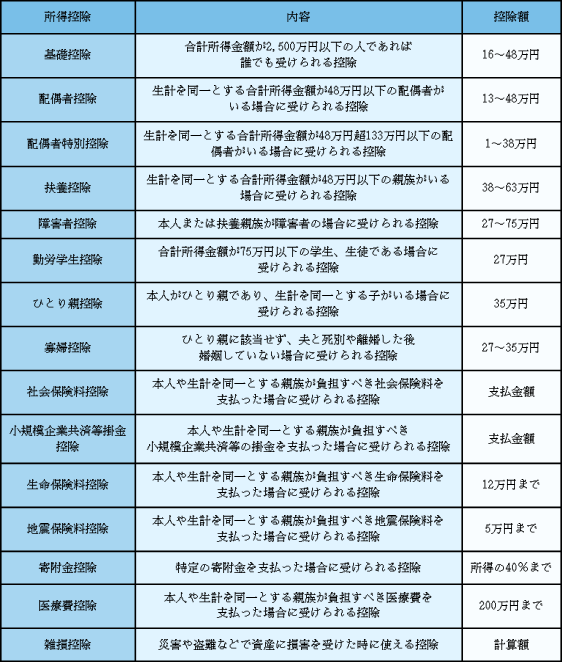

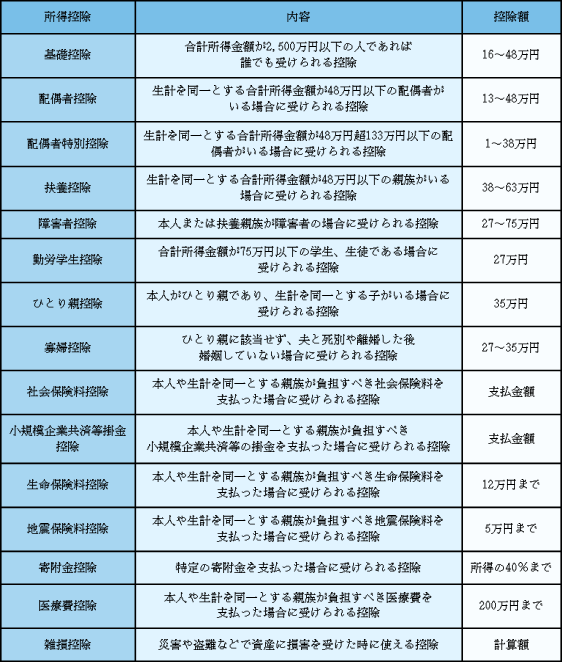

所得控除

さまざまな控除を使って節税するという手段もあります。

中には「生命保険料控除」や「小規模企業共済掛金控除」などの控除を受けるためにキャッシュ支出が伴うものもあります。目の前の節税にとらわれ、資金ショートを起こさないようによく検討してから利用しましょう。

↓所得控除一覧↓

経費計上

収入から必要経費を引くことにより、所得が決定され、その所得に対して所得税が課せられます。YouTuberの必要経費として認められるものをおおまかにまとめると、以下のようなものが挙げられます。

- 動画を撮影するためのカメラ、機材など

- 動画製作にあたり参考にした書籍、取材の費用など

- スタッフやスポンサーなどとの打ち合わせ、会食費など

- 撮影場所までの交通費など

- 動画へ出演したYouTuberへの出演料、現場や編集スタッフなどへの報酬など

- YouTubeチャンネルの広告宣伝費など

- 撮影や変種など、外部へ依頼した場合にかかる外注費用など

カメラや機材など、あまりに高額なものは一括で経費として計上するのではなく、数年に分けて費用計上する減価償却という方法を取ります。

また、自宅でYouTubeの撮影をしている場合、家賃や光熱費、通信費、家具や衣装代など、一部按分して費用と

法人化

法人化することで、役員報酬を設定するなどの経費の幅が広がったり、所得金額次第では「所得税+住民税」よりも「法人税」の方が税額が低く抑えられる可能性があります。

法人化については以下の記事で詳しく説明しています。

さいごに

今回はYouTuberの税金についてくわしく解説してきましたが、いかがでしたか?

確定申告は、なんだか難しくてめんどくさい…と感じるかもしれませんが、専門家に相談することでYouTuberとしての確定申告をスムーズに行うことができます。

税務署にYouTuberとしての収益の内訳や支出の種類、所得税や消費税などについての疑問点などを相談することで、確定申告に関する知識を深めることができます。外部に委託せず、自分の手で確定申告をする場合には、心強い味方になってくれることだと思います。

もしくは、税理士や会計事務所に依頼してしまうのも一つの手段です。自分で確定申告を行うことが難しい場合には、専門家に相談することで、スムーズに確定申告を行うことができます。また、節税の方法なども教えてもらえるため、収益を最大限に活かすことができます。

まずは、自分の状況に合った方法を知り、信頼できる専門家に相談することから始めてみませんか?

▼今すぐ相談してみたい方はこちらから