合同会社の資本金、1円ってアリ?でもホントに大丈夫?

合同会社を設立するにあたり、用意しなければならないものの中に資本金があります。

会社形態を決めたら次に決めるのは資本金の金額だという方も多いはず。しかし、資本金って一体いくらで設定するべきなのでしょうか……?そもそも資本金という言葉はよく聞くけれど、具体的にはどういうお金のことを指すのかも詳しく理解していない方も多いかと思います。

そこで今回は、合同会社の設立時には資本金はいくら必要なのか。また、資本金の金額の決め方やその使い道についても、詳しく説明していきたいと思います。

資本金とは?

資本金とは、大まかに言うと会社の運営資金のことを指します。資本金は会社を経営するために自由に使えるお金であって、その使い道に制限等は特にありません。

定款にも資本金の額は記載され、登記の際に通帳のコピーを法務局へ提出しなければならないので、架空の資本金で会社を設立することはできません。

資本金に最低額はある?

以前の会社法には最低資本金制度という制度があり、株式会社は1,000万円、今の合同会社のポジションにあった有限会社は300万円の資本金が必要でした。

しかし平成18年の会社法の改正により最低資本金制度が撤廃され、資本金が1円からでも会社を設立することができるようになりました。

ただし、許認可が必要な業種であった場合には許認可の要件として「資本金」の最低額が決められているものもあるので注意が必要です。

一例を挙げると以下のような業種になります。

- 建設業(500万円)

- 旅行業(300万円~3000万円)

- 一般労働者派遣事業(2,000万円)

この他にも資本金の制限がある業種はたくさんあるので、事前に確認が必要です。

しかし、たとえ許認可が必要ない事業であっても、資本金を1円で会社を設立することはお勧めできません。理由はこのあとの項目で解説していきます。

資本金が影響を及ぼすところって?

資本金の金額が低いことによって一番影響がある部分は会社の信用力と言えるでしょう。

資本金はその会社を信用できるかどうかの一つの目安となりますので、あまりに少なすぎる資本金であった場合に取引先からの契約を断られる、金融機関からの融資が受けられない、などといった不利益が生じる場合があります。

また、あまりに少なすぎる資本金では金融機関での口座開設ができませんし、融資を受ける際には必ず資本金の額が審査の対象となります。会社間での取引の際も、資本金があまりにも低すぎると取引相手として不安だという点に置いて、契約をしてもらえないなどの悪影響が生じることがあります。

資本金の種類

資本金は必ずしも全て現金で用意しなければならないということはありません。

資本金には現金出資と現物出資の2種類が存在し、両方を併用して資本金とすることも可能です。

現金出資

一番スタンダードな現金を口座へ振り込んで資本金とする方法です。代表社員の口座へ社員(出資者)が出資金を入金します。会社設立後、開設した法人の銀行口座へお金を移し、会社の事業資金として使用します。

現物出資

現金を用意するのではなく、物で出資を行う方法になります。誰でも現物出資ができるという訳ではなく、現物出資が認められるのは発起人のみとなっています。

現物出資として認められるものは決まっており、例えば以下のようなものになります。

- 土地、建物などの不動産

- 自動車、パソコン、機材、原材料、商品の在庫などの動産

- 株券、国債などの有価証券

- 貸付金などの債権

- 特許権、著作権などの無形財産権

- 仮想通貨

現物出資する場合は、まず評価額を算出してから裁判所選任の検査役による財産価値の評価を受ける必要があります。検査役に依頼し、価格が相当であるという調査を受けてはじめて資本金に計上が可能になります。調査期間には数ヶ月を要し、検査役の選任には多額の費用がかかります。

ただし、定款に記載された現物出資額の総額が500万円を超えない場合は検査役の調査が不要となります。500万円を超えた場合であっても、一定の要件に該当する場合は検査役の調査は必要ありません。

資本金の決め方

では、資本金は一体いくらにすればよいのでしょうか?一般的には以下の項目を意識して決めていることが多いようです。

運転資金を目安に決める

会社を設立した当初はすぐに利益が出ないことが多いですから、資本金は当面の間、会社の運転資金として使用されます。そのため、3~6ヶ月の間に必要な運転資金を算出して資本金とする会社が一般的に多く見られます。

ちなみに、合同会社の資本金額は100万円以下が最も多く、次いで100万円、500万円、300万円となっています。

余裕をもって出資できる額の範囲内で決める

出資金は合同会社の社員全員が出さなければなりません。合同会社の社員とは、従業員のことではなく出資者のことを指します。社員(出資者)は、自分の出資した金額の範囲で会社に対し責任を持つことになります。

例えば会社が負債を抱えてしまった場合には50万円出資した社員は50万円の範囲内、10万円出資した社員は10万円の範囲内で責任が発生します。ここでいう責任とは、出資した額が返却されないということです。

そのため、無理をして出資金を出してしまうと社員の負担が重くなりすぎてしまうため、余裕をもった金額で設定しておくことをおすすめします。

税金面を考慮して決める

お金に余裕があるからといって資本金として高すぎる金額を設定してしまうと、税金面を考えた際にデメリットがある場合があります。

資本金が1,000万円未満であれば、基本的には2年間消費税の納税が免除されます。ただし、1期目が7ヶ月を超え、設立日から半年間で消費税抜の売上が1,000万円を超える、又はその間の給与が1,000万円超という3つの条件を満たしてしまうと、2期目からは消費税が課税されてしまいます。

法人住民税についても、資本金が1,000万円を超えると課税額が高くなります。

また、登録免許税については資本金額に0.007を掛けた額で計算されます。この計算式で算出された金額が6万円を下回る場合は一律6万円となります。これに当てはめると、資本金が850万円を超えた場合、金額が6万円を超えますので、登録免許税の金額が高くなります。

さいごに

今回は合同会社における資本金について解説してきました。一口に資本金と言っても、運転資金や税金面など、色々な面に影響があるので、金額は慎重に決めていきましょう。

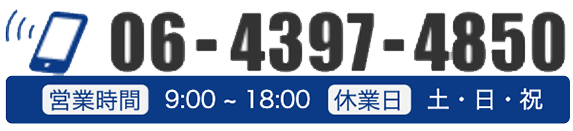

オーティス税理士事務所では、税務の専門家として気軽に頼っていただけるように、事前相談はすべて無料で行っております。

そのため今すぐの顧問契約を考えていない方でも、ご予約を歓迎しております。

お客様がご納得いただけるまで何度でも相談していただき、ぜひすべての不安を解消した上で今後の流れを決めていきましょう。